- Fed dự kiến sẽ cắt giảm vào tháng 12 và dừng lại vào tháng 1.

- BoJ có xu hướng giữ nguyên lãi suất.

- BoE cũng được dự đoán sẽ kết thúc năm 2025 trong tình trạng trì trệ.

- Chỉ số PMI nhanh, CPI của Anh và Canada và PCE cốt lõi cũng được công bố.

Fed được cho là sẽ đứng ngoài cuộc vào tháng 1

Tiếp theo RBA, BoC , SNB và ECB, động thái của các ngân hàng trung ương sẽ tiếp tục vào tuần tới, với Fed vào thứ Tư, và BoJ và BoE vào thứ Năm.

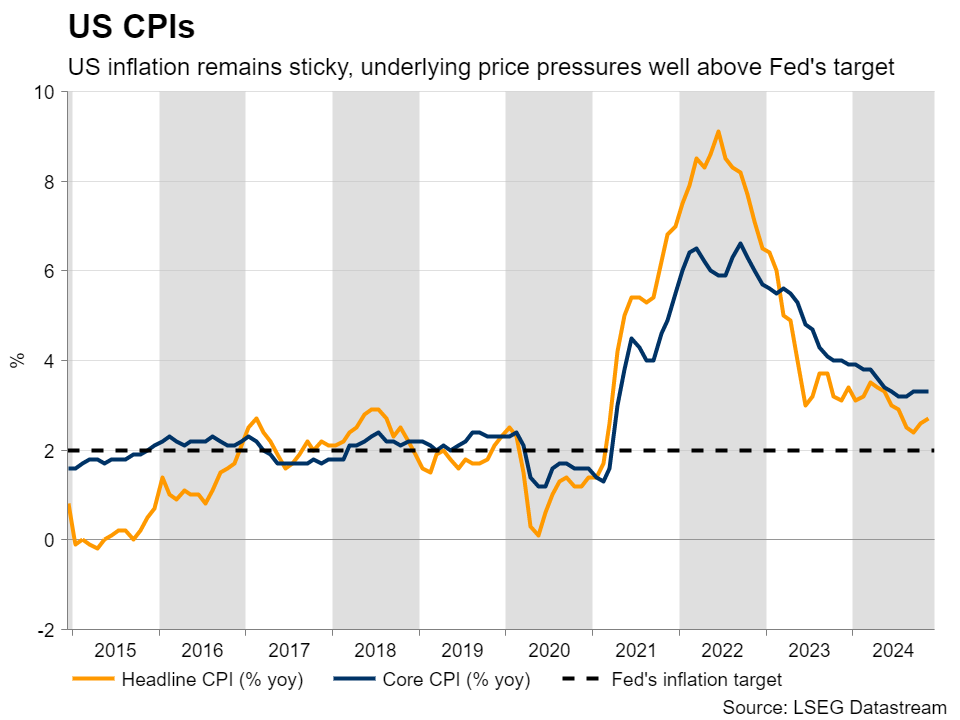

Mặc dù dữ liệu của thứ Tư cho thấy lạm phát của Hoa Kỳ nóng hơn một chút so với tháng 10, những người tham gia thị trường đã tin tưởng hơn rằng Fed sẽ nhấn nút cắt giảm lãi suất vào tuần tới, gần như hoàn toàn đưa ra mức giảm một phần tư điểm. Tuy nhiên, khả năng các nhà hoạch định chính sách đứng ngoài cuộc vào tháng 1 đã tăng vọt lên khoảng 80%.

Có vẻ như những người tham gia thị trường đã coi trọng lời của một số nhà hoạch định chính sách, những người dường như sẵn sàng bỏ phiếu ủng hộ việc cắt giảm lãi suất tại cuộc họp sắp tới, nhưng họ cũng kiên định với quan điểm rằng lộ trình giảm lãi suất chậm hơn trong tương lai là cần thiết.

Niềm tin đó có thể là kết quả của lời cam kết của tổng thống đắc cử Trump về việc áp thuế nhập khẩu cao đối với hàng nhập khẩu từ khắp nơi trên thế giới, đặc biệt là Trung Quốc, cũng như lời hứa cắt giảm thuế doanh nghiệp lớn của ông. Những chính sách này được coi là thúc đẩy lạm phát, vốn đã chứng tỏ là khó khăn ngay cả trước khi các kế hoạch của Trump được ban hành.

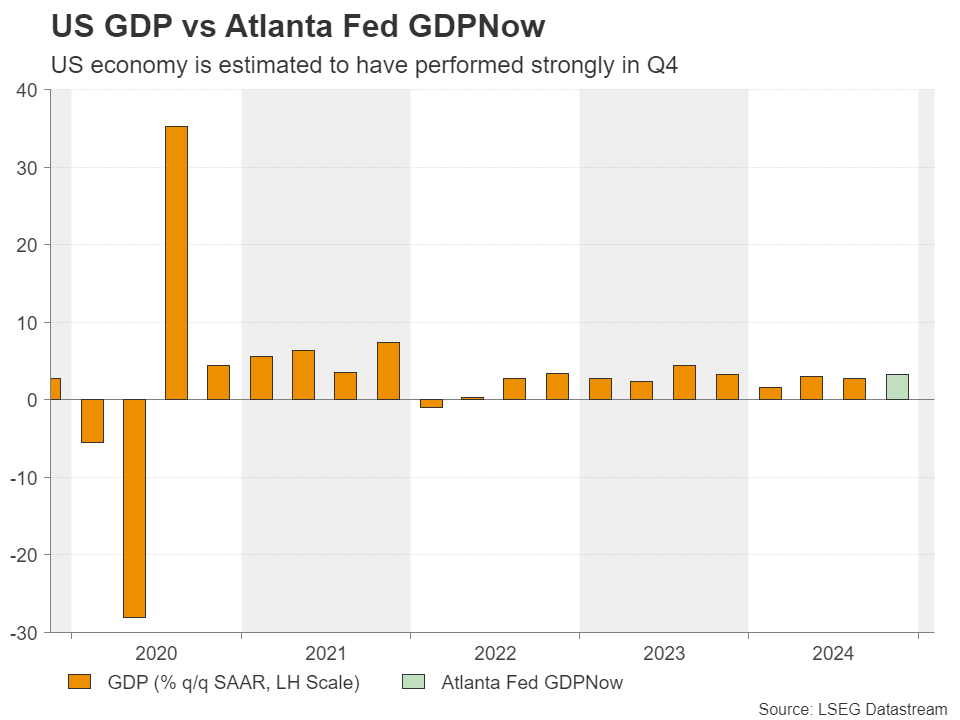

Hiệu suất tuyệt vời của nền kinh tế Hoa Kỳ củng cố quan điểm cho rằng các quan chức Fed không cần phải vội vã hạ lãi suất, một điều mà chính Chủ tịch Fed Powell cũng đã lưu ý. Mô hình GDP hiện tại của Fed Atlanta đang chỉ ra mức tăng trưởng SAAR QoQ mạnh mẽ là 3,3% trong Q4, trong khi báo cáo việc làm mới nhất xác nhận rằng thị trường lao động vẫn mạnh mẽ và con số ảm đạm của tháng 10 chỉ là một trường hợp ngoại lệ, một sự kiện bất thường do đình công và điều kiện thời tiết bất lợi.

Hãy chú ý đến các dấu chấm

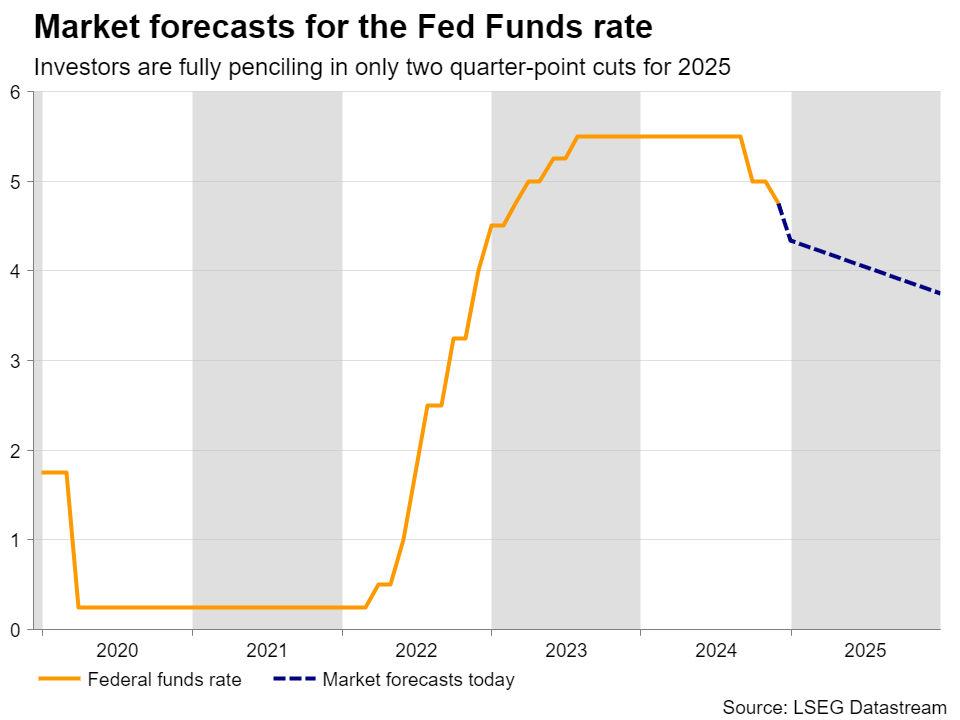

Với tất cả những điều đó, bản thân việc cắt giảm 25 điểm cơ bản không có khả năng làm rung chuyển thị trường nhiều. Các nhà đầu tư có thể tập trung nhiều hơn vào các gợi ý và manh mối về khả năng tạm dừng vào tháng 1, cũng như số lần cắt giảm lãi suất mà các nhà hoạch định chính sách đang cân nhắc trong suốt năm 2025.

Bỏ qua đợt cắt giảm của tuần tới, hợp đồng tương lai quỹ Fed đang chỉ ra một đợt cắt giảm nữa trị giá 50 điểm cơ bản vào tháng 12 tới. Kết hợp với khả năng cao là sẽ tạm dừng cuộc họp đầu tiên của năm, điều này gây ra một số rủi ro giảm giá cho đồng đô la Mỹ.

Ngay cả khi Chủ tịch Fed Powell xác nhận khái niệm tạm dừng vào tháng 1, một điểm trung bình cho năm 2025 chỉ ra mức cắt giảm lãi suất hơn 50 điểm cơ bản có thể làm thất vọng kỳ vọng của thị trường và do đó gây áp lực lên đồng bạc xanh. Đồng thời, các khoản cược về chi phí vay thấp hơn dự kiến hiện tại kết hợp với việc cắt giảm thuế của Trump có thể được ăn mừng trên Phố Wall, với các chỉ số chứng khoán tiếp tục khám phá các vùng đất chưa được khám phá.

Ngân hàng Nhật Bản - tăng hay không tăng?

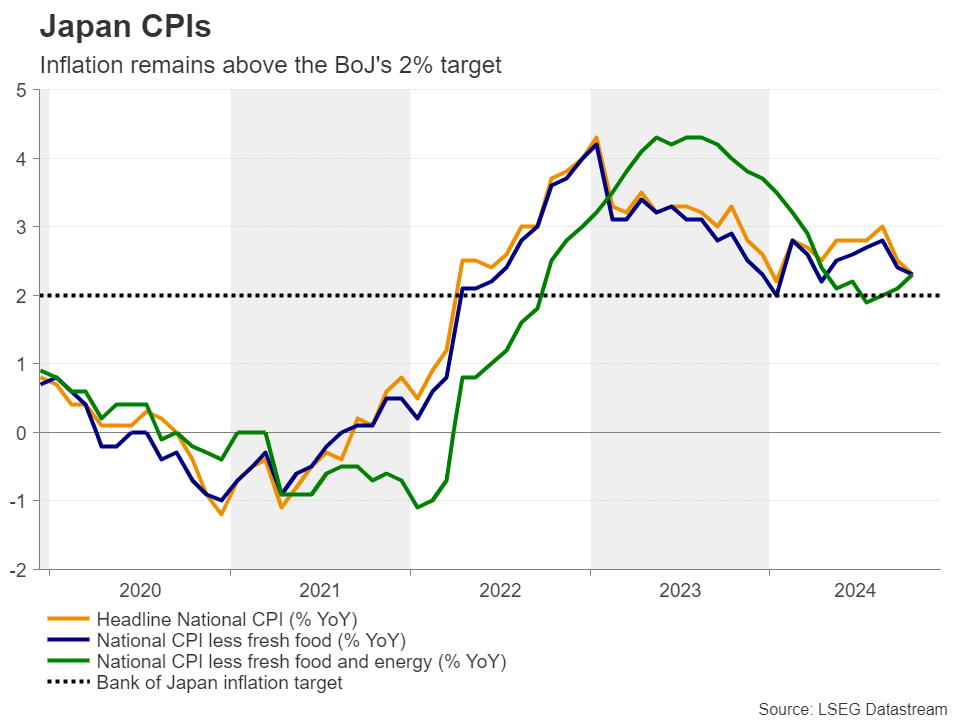

Chuyển bóng cho BoJ, cho đến tận gần đây, các nhà đầu tư vẫn kỳ vọng mức tăng lãi suất 15bps tại cuộc họp này, hoặc 60% khả năng tăng 0,25 điểm. Tuy nhiên, khả năng đó đã giảm xuống còn khoảng 25% sau khi thành viên hội đồng quản trị Nakamura cho biết, mặc dù ông không phản đối việc tăng lãi suất, nhưng quyết định này phải phụ thuộc vào dữ liệu.

Phát biểu của ông đã làm thất vọng những người kỳ vọng BoJ sẽ kết thúc năm bằng một đợt tăng lãi suất, tuy nhiên, các nhà giao dịch gần như hoàn toàn định giá mức tăng 0,25 điểm vào tháng 3 khi Thống đốc Ueda và các đồng nghiệp của ông vẫn sẵn sàng tăng lãi suất thêm một lần nữa do nền kinh tế đang mở rộng, tiền lương tăng và lạm phát vượt mục tiêu.

Điều này có nghĩa là có rủi ro tăng giá đối với đồng yên. Việc BoJ tăng lãi suất vào tuần tới có thể cung cấp sự hỗ trợ mạnh mẽ, nhưng ngay cả khi các quan chức quyết định giữ nguyên, những gợi ý mạnh mẽ rằng việc tăng lãi suất vào đầu năm vẫn có thể có lợi.

BoE dường như không vội vàng cắt giảm lãi suất

Vài giờ sau, ngọn đuốc của ngân hàng trung ương sẽ được chuyển cho BoE. Trái ngược với Fed, các nhà đầu tư chỉ thấy 10% khả năng cắt giảm 25 điểm cơ bản tại cuộc họp này. Họ thậm chí còn không định giá đầy đủ cho một cuộc họp trước tháng 3.

Tháng trước, các nhà hoạch định chính sách đã hạ lãi suất cơ bản từ 5,0% xuống 4,75% nhưng lại tăng dự báo lạm phát khi Bộ trưởng Tài chính Reeves công bố khoản chi tiêu lớn của chính phủ trong ngân sách đầu tiên của bà.

Kết hợp với những phát biểu gần đây của Thống đốc Bailey rằng "vẫn còn một chặng đường dài phía trước", điều này khiến các nhà đầu tư dự đoán sẽ không có hành động nào trước khi chuyển sang năm mới và mức cắt giảm khoảng 75 điểm cơ bản vào cuối năm 2025.

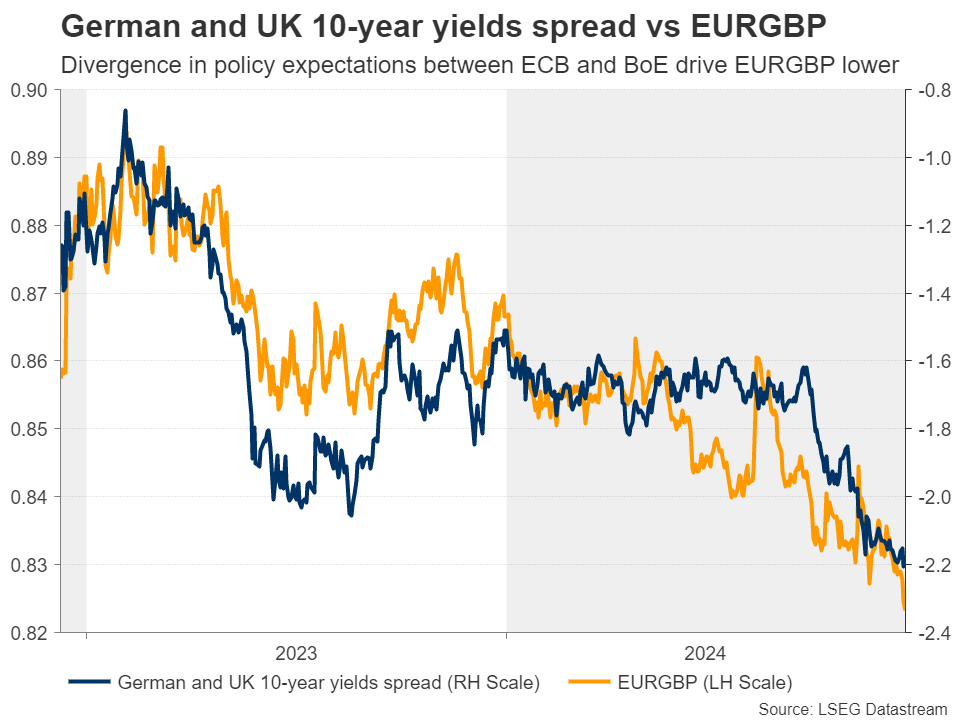

Những động thái tương đối cứng rắn của BoE đã giúp đồng bảng Anh trở thành đồng tiền chính duy nhất không mất giá so với đồng bạc xanh vào năm 2024 và vượt trội hơn hẳn đồng euro khi ECB dự kiến sẽ cắt giảm lãi suất thêm 115 điểm cơ bản vào năm 2025. Các mối đe dọa về thuế quan của Trump gây ra một rủi ro khác cho Khu vực đồng tiền chung châu Âu và đồng tiền chung.

Do đó, nếu BoE duy trì lập trường diều hâu, đồng bảng Anh có khả năng vẫn được hỗ trợ. Nó thậm chí có thể kết thúc năm cao hơn so với đồng đô la Mỹ nếu Fed không làm thị trường hiện tại kỳ vọng.

PMI Flash, CPI và nhiều hơn nữa

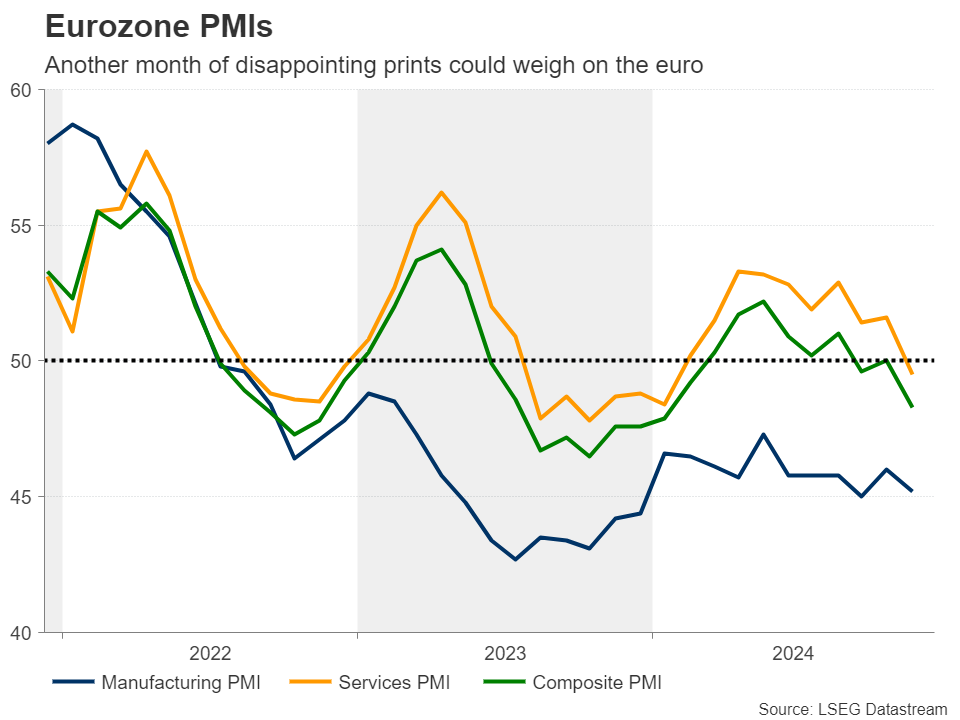

Những gì có thể gây thêm áp lực lên đồng euro vào tuần tới có thể là một đợt PMI gây thất vọng khác vào thứ Hai. Các số liệu sơ bộ từ Pháp và Đức đang vượt xa các bản in của Khu vực đồng tiền chung châu Âu và các dấu hiệu về nhiều khó khăn kinh tế hơn ở hai quốc gia này, vốn cũng đang phải đối mặt với bất ổn chính trị, có thể làm tăng thêm đau đầu cho các nhà giao dịch đồng euro.

Chỉ số PMI toàn cầu S&P sơ bộ của Anh và Hoa Kỳ cũng được công bố cùng ngày, nhưng có thể ít được chú ý hơn so với chỉ số của Khu vực đồng Euro vì các nhà giao dịch đồng bảng Anh và đô la có thể tập trung sự chú ý vào quyết định của Ngân hàng trung ương Anh (BoE) và Cục Dự trữ Liên bang (Fed).

Nói như vậy, các nhà giao dịch đồng bảng Anh có thể bị cám dỗ kết hợp dữ liệu việc làm của Anh vào tháng 10 và số liệu CPI của Anh vào tháng 11, dự kiến công bố vào thứ Ba và thứ Tư, vào kỳ vọng của họ trước khi đưa ra quyết định vào thứ Năm. Vì vậy, đồng bảng Anh có thể trải qua một số biến động sớm trước khi Bailey và cộng sự công bố quyết định của họ. Doanh số bán lẻ của Anh dự kiến công bố vào thứ Sáu.

Chương trình nghị sự vào thứ Sáu cũng bao gồm chỉ số PCE cốt lõi của Hoa Kỳ trong tháng 10, đây là thước đo lạm phát được Fed ưa chuộng và đi kèm với dữ liệu thu nhập cá nhân và chi tiêu trong cùng tháng.

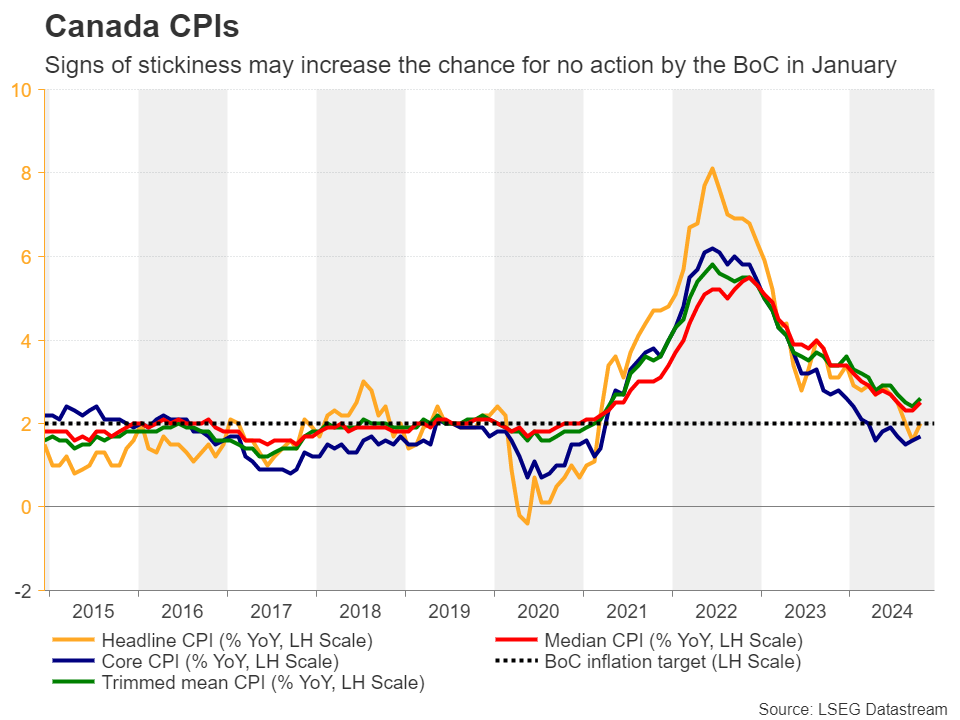

Nói về lạm phát, sau quyết định cắt giảm lãi suất 50 điểm cơ bản của BoC trong tuần này, các nhà giao dịch đồng loonie có thể chuyển sự chú ý sang dữ liệu CPI của Canada vào thứ Tư.

Mặc dù các nhà hoạch định chính sách đã lựa chọn động thái lớn hơn, Thống đốc Macklem cho biết việc cắt giảm thêm sẽ diễn ra dần dần hơn. Hiện tại, các nhà đầu tư đang thấy khả năng Ngân hàng giữ nguyên lãi suất tại cuộc họp vào tháng 1 là 40% và các dấu hiệu cho thấy lạm phát sẽ tăng khả năng đó, qua đó hỗ trợ thêm cho đồng đô la Canada.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Charalampos Pissouros